AI x ルールベース

DataRobot で金融・保険業界のお客様を担当しているデータサイエンティストの中井博之です。

皆様は「人間が担ってきた高度で複雑な知的作業の大半を AI が代替するようになり、経済や社会に多大なインパクトをもたらす」というシンギュラリティについて聞いたことがあるのではないでしょうか。また一方で、「AI によって重大な意思決定を自動化するのは危険である。重大な意思決定に対しては、従来通り人間にわかるビジネスロジックを反映したルールベースエンジンを採用すべきだ」というブラックボックス問題についても聞いたことがあるかもしれません。これらは必ずしも間違いとも言い切れないですが、2022年現在の AI(人工知能)の実態とは乖離があります。

AI の研究は1950年代から続いていますが、その過程ではブームと冬の時代が交互に訪れてきたとされ、現在は第3次のブームとして脚光を浴びています[1]。一方、第3次 AI ブームも成熟期に差し掛かり、その核となる機械学習の理論や技術をビジネスへ適用する上での、さまざまな障壁も明らかになってきました。以降、説明を簡略化するため、本稿では「ルールベース」「AI」という言葉を以下の定義で使うこととします。

【本稿におけるルールベースとAIの定義】

- ルールベース

第2次人工知能ブーム(1980年代)のエキスパートシステムに代表されるような、人の暗黙知をルール化し、そのロジックを条件式としてシステム化(コンピューターが認識できる形で記述)し、処理結果を出力するもの - AI

第3次人工知能ブームの主役として実用化が進んだ機械学習手法により、データ解析処理を行った結果を出力するもの

データを活用した意思決定の自動化を実現したい場合、全てをルールに書き落としてシステム化する、あるいは全てを AI に任せきりにする、という両極端な話にはなりません。ルールベースと AI のそれぞれの強みを理解し、適切に棲み分け、組み合わせることが、AI を活用した自動化・高度化を実現する上で重要です。

以前、弊社ブログ記事「Decision Intelligence とは」にて、機械学習による意思決定の自動化について解説しました。本稿では、「AI x ルールベース」をビジネスにおいてどのように使いこなすのが望ましいか、ルールベースと AI それぞれの果たす役割をより具体的に示し、金融・保険業界でのビジネス適用イメージも交えて解説します。

ルールベースと AI それぞれの強み

ルールベースの強み

ルールベースは、「明確かつ少数の条件」での切り分けに有利です。

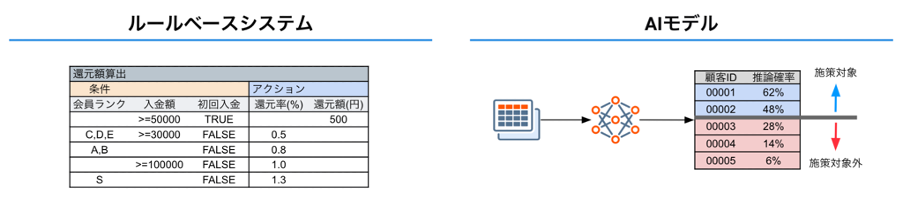

以下のように、意思決定における明確なルールが存在する場合には、ルールベースでの条件設定およびそのシステム化が重要で、AI による判断の高度化の余地はあまりありません。

【ルールベースが強みを発揮できるケース】

- 過去の実績データが存在しない場合(例:消費税変更前の駆け込み需要を加味した供給量設定など)

- 法律や販売規定により条件が明確に決まっている場合(例:「クレジットカードの申し込みは18歳以上」といった年齢条件など)

- アクションを行う上でのトリガーが明確に決まっている場合(例: 誕生日や保険の満期更新日、関連商品の購入や契約内容の期中変更など)

- 利用するデータ項目の数(せいぜい3-5項目)や組み合わせが限られており、集計やグラフでの可視化により、十分な意思決定が可能な場合

AIの強み

[出典] © 2007 – 2022, scikit-learn developers (BSD License)

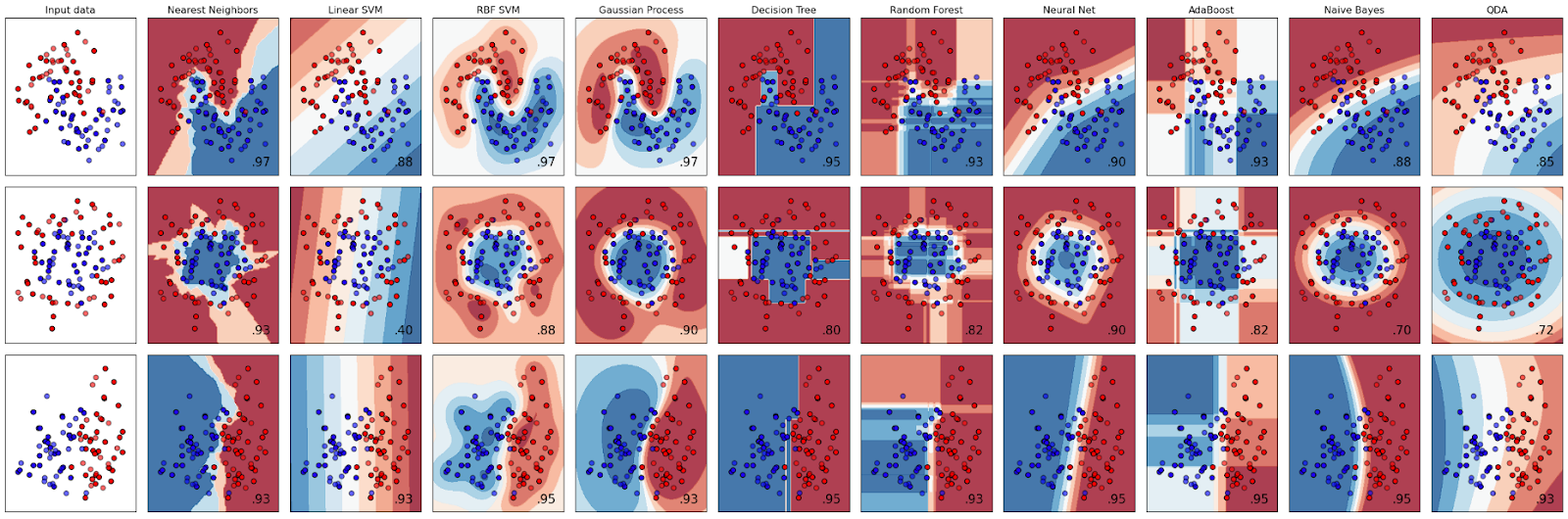

一方、AIは、「条件の組み合わせが多数考えられる場合」の確度の濃淡やランクづけに有利です。

例えば、意思決定に利用したいデータ項目が10個あった場合には、それぞれで閾値を設定して組み合わせを作成した場合、210=1024通りもの組み合わせが作成されるため、それぞれの組み合わせに打ち手を検討するのは現実的ではありません。また、分析したい集団を細かく切り分けすぎると、母数の少なすぎる集団ができ、分析結果が「たまたま」である懸念が強くなります。

こうした複雑な問題において、分析により確からしい答えを導くためには、どのデータ項目が重要で、各データ項目の値がどのように意思決定に影響するかを、確率としてその確からしさを数値で表現し、上図のように濃淡をつけることがカギとなります。AI を上手く活用することで、汎化性能の高い(=局所最適解にハマらず、未知の状況にも強い)意思決定が可能となります。

【AIが強みを発揮できるケース】

- 過去の実績データが豊富な場合

- 明確な法律や販売規定などの条件がなく、曖昧な場合

- アクションを行う上でのトリガーが決まっておらず、曖昧な場合

- 利用するデータ項目の数が(約10項目以上と)多く、組み合わせも複雑で、簡易な集計やグラフでの可視化による、意思決定が難しい場合

【AIが強みを発揮できるテーマ】

「AI x ルールベース」でのビジネス高度化イメージ

ここからは、前述のルールベースと AI それぞれの強みを踏まえた上での、ビジネス高度化の具体的なイメージをご紹介します。

どれだけ精度の良い AI モデルを作り上げても、ビジネスの現場で実業務を実施する部門・担当者からの理解や共感が得られなければ、AI はただの「無用の長物」となります。

AI 導入や PoC にありがちな失敗として語られることも多いですが、以下のような「AI への期待を裏切られたガッカリ感」により、AI は大して価値のないものだとの思われてしまうケースを私も多く見てきました。

- AI よりも従来どおりのルールベースでの意思決定の方が優れている場合があり、ガッカリした

- AI により成約率の高い顧客リストが提供されたが、その根拠や訴求方法が提供されないため、どのようなアプローチを取れば良いか分からなかった

- AI が全てのビジネスプロセスを最適化してくれると思っていたが、思ったよりも適用範囲が狭く期待はずれだった

こうしたケースで「ガッカリ感」を克服し、ビジネスを成功させるための強力な方法の一つが、「AI x ルールベース」の適材適所な組み合わせ、となります。前述の3点の「ガッカリ感」に対する対応策として、以下の3パターンを取り上げます。

- 既存のルールベースシステムの AI による自動化・高度化

- AI によるターゲット顧客選定 × ルールベースでのアプローチ定義

- カスタマージャーニーにおける各タッチポイントの種類による使い分け

既存のルールベースシステムのAIによる自動化・高度化

【主な業界】 金融機関・保険会社

【主な部門】 契約部・審査部

【主なテーマ】与信審査・引受審査

既存のルールベースシステムがある場合のAI活用例として、金融機関での与信審査や、保険会社での引受審査のテーマについてご説明します。(ルールベースシステムでは、複数のルールを束ねて意思決定を自動化しており、中には数十〜数百ものルールを束ねているケースも存在します。)

契約後の貸し倒れや支払いのリスクがあるテーマにおいては、AI がメジャーになるよりも数十年も前からセグメント別の集計や統計的な分析に基づき、ルールベースでの審査ロジックを構築し、システム化してきた経緯があります。例えば、貸し倒れリスクの高い顧客を、「公共料金の支払遅延回数が過去半年以内に1回以上」かつ「税金の支払遅延回数が過去1年以内に2回以上」かつ「自己資金が100万円以下」のように、複数のルールに基づき判定するロジックです。

一方、複数あるルールのうちのいくつかで閾値(ルールの境界)付近の場合など、ルールベースシステムでの自動判断が難しい場合には、最終的に査定のプロが判断を下す(ルールでは表せない意思決定が介入する)、というのが一般的な既存の業務プロセスとなります。

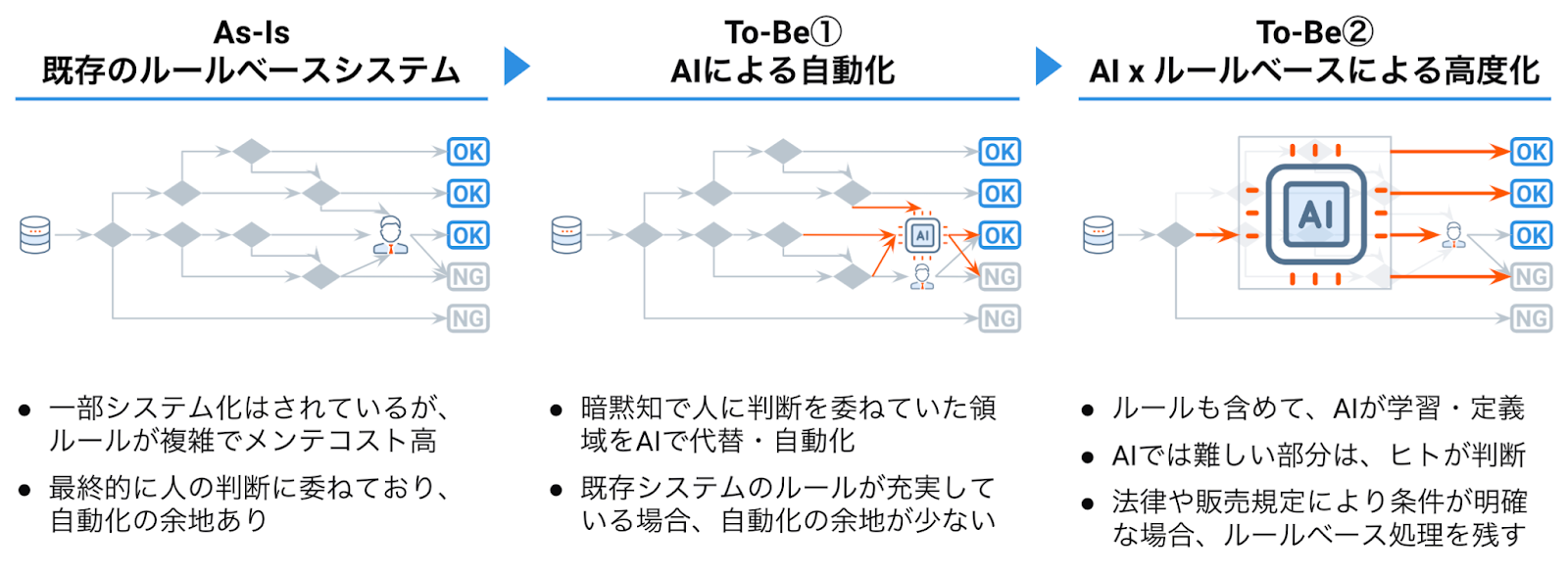

まだシステム化があまり進んでいないような領域のテーマでは、図3 To-Be①のような「AI による自動化」でも大きな価値を生みますが、ルールベースの既存システムによる自動化率が既に高い場合には、自動化率向上という観点では限定的な価値創出となり「従来のルールベースシステムで十分」との結論となることもあります。

ただし、既存のルールベースシステムにおける課題に立ち返ると、

- 過去数十年にわたり複雑かつ精緻に組み上げられたロジックの検証やメンテナンスのコストが高い

- 審査で NG となり契約に至らなかった顧客は、その後の実績に応じた検証が困難

といった問題への対応も必要と考えられます。

1つ目の問題に対しては、図3 To-Be②のように、既存のルールベースシステムを、人間の判断だけでなく、ルールベースのロジックについても可能な限りAIによって置き換えることにより、今後のメンテナンスコストを下げることができます。ただし、全てを AI モデルに置き換えるのではなく、ルールベースの判断が絶対的な場合には元のルールを活かし、AI での判断が従前と同等かそれ以上の場合には置き換える、というようにモデル検証結果を踏まえて最適な組み合わせ方法を検討することが重要です。先ほどの例(貸し倒れリスクの高い顧客の判定ルール)のように、「支払遅延回数」「自己資金」といった数値項目で閾値(ルールの境界)が経験則に基づいて決定しているルールベースでは、数値項目自体を AI に学習させ判断させる形に置き換えることで、自動化・高度化の両方を同時に実現できます。

また、2つ目の問題は、審査条件緩和を検討する上で重要ですが、その対応はビジネス的に一筋縄では行かないケースが多い課題です。適切な料金設定をすればリスクをコントロールし収益拡大に繋げられる可能性がありますが、そのためのデータは社内には蓄積されておらず、社内データのみでは分析に基づく条件緩和のための検証が困難です。すなわち、過去の実績データが蓄積されないため、AI による置き換えが困難で十分な価値創出ができず、既存のルールベースシステムを利用するしかない(図3 To-Be①止まりの)状態に陥ります。

この問題への対処法の一つとして、社外データの活用が有効な場合があります。生命保険会社での引受審査の場合、レセプトデータ(診療明細)を活用した分析により、死亡リスクや重大疾病リスクを見直す引受高度化の取組みも進み始めています。

AIによるターゲット顧客選定 × ルールベースでの各顧客への訴求ポイント定義

【主な業界】 ALL

【主な部門】 営業企画部・マーケティング部

【主なテーマ】顧客ターゲティング・商品レコメンド

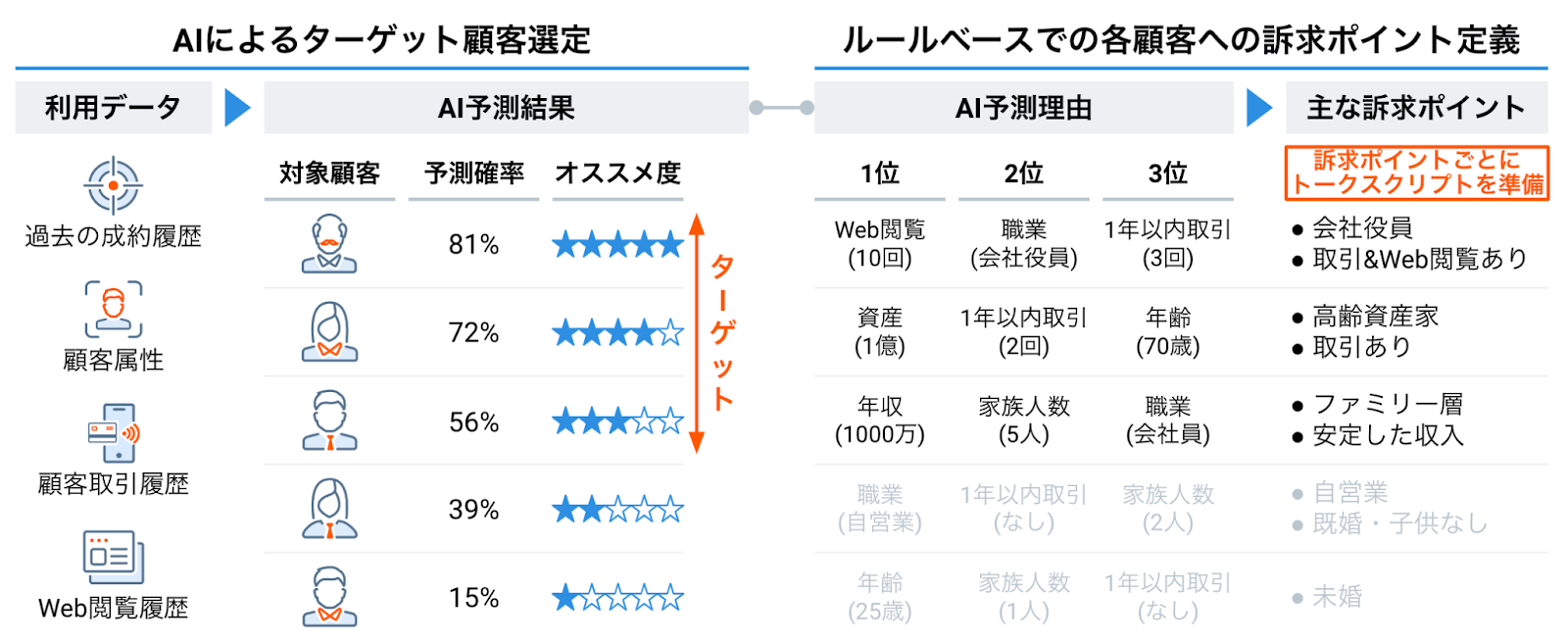

顧客ターゲティングのテーマ等で、AI により精度の高いモデルを作り営業リストを作ったにも関わらず「なぜ AI がその予測を行ったのか理由が分からないこと」が原因で現場での活用が進まず、当初見込んでいたような成果が得られなかった、というのは AI 導入や PoC にありがちな失敗です。

従来、金融機関においては比較的解釈のしやすいツリーモデルやロジスティック回帰モデル、あるいはそれらを混合したモデルが多く使われていました[2]。現在では産業界で使われるようになったアンサンブル学習などによる複雑で精度の高いモデルはほんの数年前までほぼ実用化されていませんでしたし、実用化できたとしても、ブラックボックス問題のような解釈性の課題もあり、ビジネス現場での活用は簡単ではありませんでした。しかし、このような課題は近年克服されつつあります。

例えば DataRobot には、SHAP や XEMP を用いた複雑で精度の高いモデルでも解釈性を担保できる機能が実装されています。その結果、リストアップされたそれぞれの顧客に対して、AI モデルの予測理由を明らかにすることができるようになっており、解釈性担保のために単純な構造のモデルを採用して精度を犠牲にする必要はなくなっています。

上記のような「AI モデル解釈性の改革」は金融機関スタッフの働き方にもポジティブな変化をもたらす可能性があります。例えば、営業支援ツールの開発などにおいて、営業担当者がどのように提案すべきか、具体的なトークスクリプトが求められることも多いかと思います。このような場合に、AI モデルの予測理由を用い、その予測理由からルールベースで訴求ポイントを抽出することで、最小限のコストで一人一人の顧客に最適化した提案を行うことが可能です。

従来は顧客セグメントを複雑に切って、企画部門でそのルールごとに数多のトークスクリプトを考えるケースも見られました。顧客ごとに予測理由から訴求ポイントが明らかになっていれば、その訴求ポイントごとに準備したトークスクリプトを確認することで、営業現場の方は提案内容を組み立てることができます。

図4のような、トークスクリプトをパーソナライズして営業担当者に提示したい場合を例に、具体的にお話しします。「年齢」×「職業」x「年収や資産」×「取引履歴や Web 閲覧履歴」というように、その組み合わせ毎に定義された膨大なパターンのトークスクリプトを準備することを想像する方も、少なくないと思います。(極端ですが、各項目で10パターンだとすると、104=1万通りものトークスクリプトが必要となります。)

それぞれの訴求ポイントに1対1対応するトークスクリプトを準備すれば、「年齢」+「職業」+「年収や資産」+「取引履歴や Web 閲覧履歴」のように限られたパターンのトークスクリプトで済みます。また、企画担当者は、それぞれのトークスクリプトを磨くことに十分な労力を割くことが可能になります。(各項目で10パターンだとしても、10×4=40通りだけのトークスクリプトが必要となります。)

顧客ごとにオススメ度や AI 予測理由・主な訴求ポイントを確認するための「ターゲット顧客リスト」と、訴求ポイントごとに準備した「トークスクリプト集」とを組み合わせて用いることで、十分なパーソナライズが可能です。

カスタマージャーニーにおける各タッチポイントでのAI・ルールベースの使い分け

【主な業界】 ALL

【主な部門】 営業企画部・代理店営業部

【主なテーマ】Next Best Action・Next Best Offer

最後に、営業担当者や代理店の営業社員がどのようなアクションを取るべきか、AI を用いたシステムで定義し、自動的にアクションを提案する Next Best Action・Next Best Offerでの「AI x ルールベース」の考え方をご紹介します。

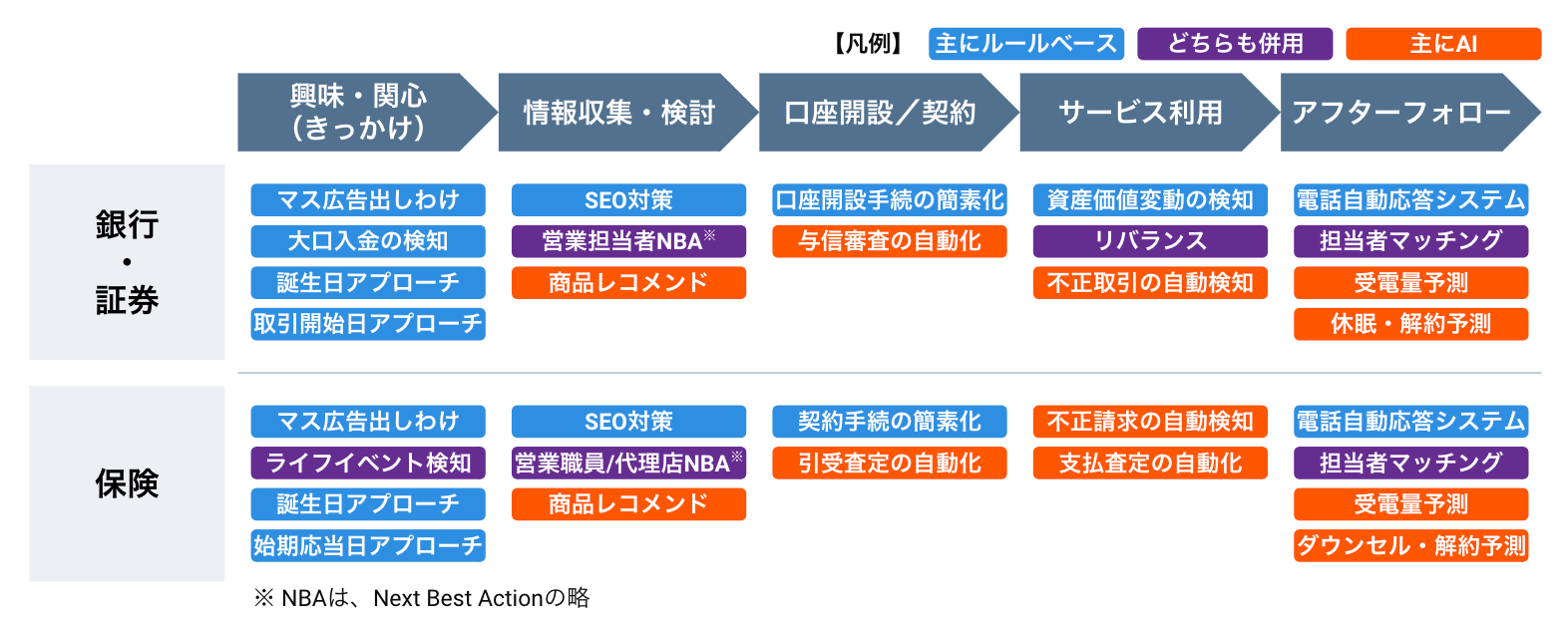

図5で色分けしたように、カスタマージャーニーにおけるタッチポイント(顧客接点)はその内容によって、ルールベースとAIにそれぞれ適するものがあります。その出しわけパターンやタイミングも含めて全て「AI化」するのは、2022年時点でのAIの進化レベルを考えると現実的ではありません。(もっとも数年後には、ここでの主張も過去の笑い話となっている可能性もありますね。)

まず、各推奨アクションの内容については、AIモデルによる確率の算出やランクづけが力を発揮する場合と、ルールベースが適する場合があります。商品レコメンドの例において、各顧客の商品ごとに購入/制約/加入の確率を算出し、レコメンドすべきニーズの高い上位顧客を特定するのはAIの得意領域です。

次に、顧客のカスタマージャーニーにおける現在のステージを見極めてデータ管理し、そのステージに合わせた推奨アクションを、ルールベースで組み合わせて定義します。幾つのプランを配信するか、配信の順番をどうするか、それぞれの配信にはどの程度の間隔を開けるべきか、といった内容は、ビジネス仮説にもとづきロジックを検討し、ルールベースで実装するのが良いでしょう。

AIとルールベースを使い分け、適切なタイミングで適切な推奨アクションを提示することで、各顧客に対してカスタマージャーニー全体をカバーする提案フローが出来上がります。

図5の活用例を業界や適用領域に合わせて内容を見直し、深掘りして検討することで、営業担当者や代理店営業社員が顧客理解を深め、顧客視点に立った最適な提案や先回りでの顧客フォローを支援することが可能となるでしょう。

(参考)AIとビジネスを繋ぐ DataRobot 機能

最後に「AI x ルールベース」でのビジネス高度化に役立つDataRobot機能をいくつかご紹介します。

解釈・インサイト

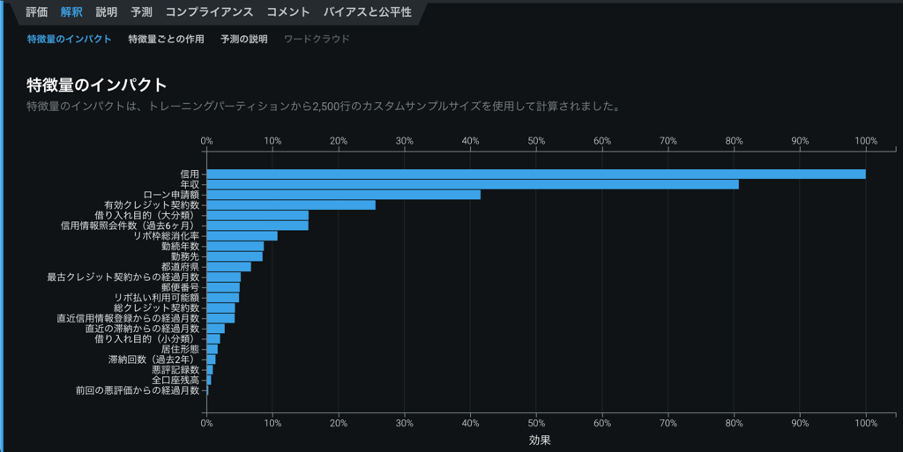

- 特徴量のインパクト

「各特徴量がどれだけモデルの予測精度向上に寄与しているのか」を計算して、重要度の高い順にグラフ表示。

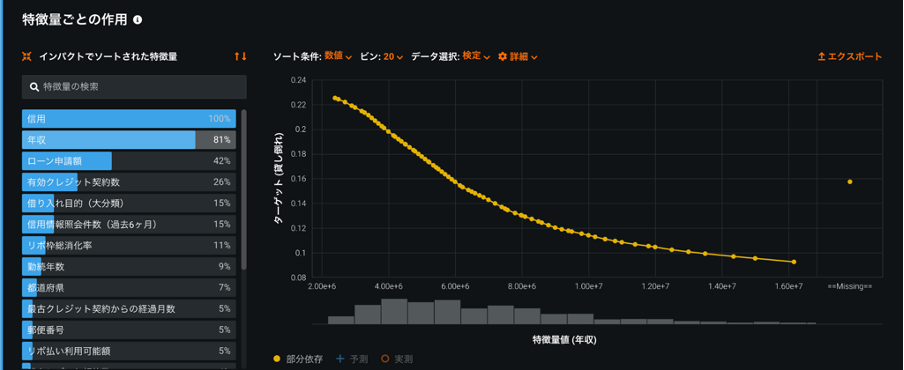

- 特徴量ごとの作用

各特徴量がプラスに効いているのかマイナスに効いているのか、どのように効いているのか、依存性を定量的に理解することが可能。

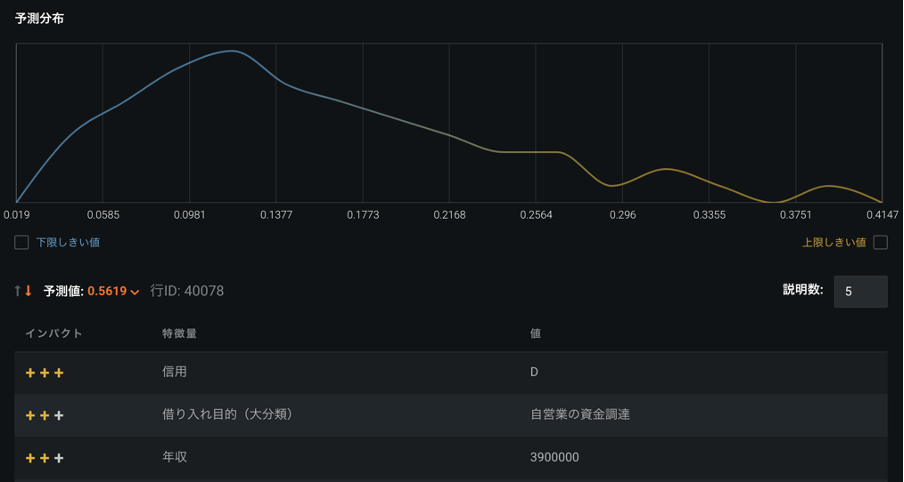

- 予測の説明(SHAP, XEMP)

予測値の各レコード(行)に対して、なぜその予測を行ったかの理由を説明。

- ホットスポット

ターゲット方向(ホットスポット)に高い予測性能を示すシンプルなルールと、ターゲットと反対方向(コールドスポット)に高い予測性能を示すシンプルなルールを示す。これらは、ビジネスルールとして簡単に変換してシステム実装できる。

スポットのサイズはルールに従う観測数を示し、色はルールによって定義されたグループのターゲットの平均値と全体の母集団の平均値との間の差を示す(図9)。

まとめ

企業内の意思決定プロセスに AI を活用してより良くビジネスを推進するためには、決裁者である上司や、実業務を実施する部門・担当者からの理解や共感を得ることが重要です。

そのための有効な対応策として、本稿では AI とルールベースの棲み分けを明確にし、最適に組み合わせる方法を中心にご紹介しました。また、ルールを実装し、解釈やインサイトを GUI ベースで手早く簡単に得るための DataRobot機能 についても、簡単にご紹介しました。

一般的にはまだ十分に受け入れられていない AI 活用の取組みの成否は、データを使いこなしビジネスを推進する皆様の手腕にかかっています。皆様にとって本稿が、AI を活用してビジネスを円滑に遂行していく上での一助となれば幸いです。

参考文献

[1] 総務省(2016):平成28年度版 情報通信白書

https://www.soumu.go.jp/johotsusintokei/whitepaper/ja/h28/html/nc142120.html

[2] 日本銀行金融機構局(2007):リスク管理と金融機関経営に関する調査論文「住宅ローンのリスク管理」

https://www.boj.or.jp/research/brp/ron_2007/data/ron0703c.pdf

データサイエンティスト

DataRobot データサイエンティストとして、金融・保険業界のお客さまの AI 活用/推進を支援。国内大手損保、外資系コンサルティングファームでの勤務を経て現職。DataRobotをユーザーとして活用した経験があり、その効率性と精度・インサイトを兼ね備えるプロダクトに魅了され、DataRobotに参画。金融・保険業界を中心に複数のデータ分析プロジェクトに従事し、計画からモデル構築・運用まで幅広く、継続的な価値創出に繋げる取組みを推進。

-

DataRobot, Papermill, MLflowを活用した機械学習効率化とログ管理 | AIのプロが解説

2024/03/01· 推定読書時間 3 分 -

建設業界のデジタル変革 〜AIと人間の協働の可能性とは?〜

2024/02/09· 推定読書時間 5 分 -

DataRobot Summer Launchから生成AIによるAI構築の最新動向を紹介

2023/10/11· 推定読書時間 2 分

最近のブログ記事