DataRobotで金融チームディレクターをしています、小川幹雄です。DataRobotの肩書きとは別に、一般社団法人金融データ活用推進協会(Financial Data Utilizing Association以下:FDUA) の企画出版委員会委員長代行もしております。FDUAは金融機関を中心とした一般社団法人となっており、各金融機関でのデータ活用のナレッジを広く国内金融機関で共有し、発展させていこうという目的をもって活動しています。今回、FDUAとして初めての本を出版するにあたり、私も著者の一人として金融業界におけるAI活用のノウハウを共有させていただきました。

本ブログでは、2月23日に出版される本「金融AI成功パターン 」の紹介を兼ねて、金融における成功するAIパターンの概要について紹介したいと思います。

「金融AI成功パターン」

金融AI成功パターンとは?なぜ今必要なのか?

これまでも世の中には業界によらない機械学習全般の書籍やブログは多く出回っていました。そして金融業界のAI活用事例も多く発表され、金融業界とAIの関係性は一見近づいたように思われます。ただ実際には、金融機関で働く実務者からするとハードルが高い内容であったり、今は多くがAutoMLで置き換えられてしまう内容です。一方、金融機関の経験がないデータサイエンティストからすると金融機関の業務とデータサイエンスがどう結びつくのかわからないという課題がありました。結局、一部の金融機関やベンダーやコンサル会社にAI活用のノウハウが集中して溜まることになり、AI実現においてベンダーやコンサルに丸投げしてしまい想定以上に高額なコストがかかってしまう、金融業界以外から採用したデータサイエンティストが実力を発揮できずに辞めてしまった、AI導入自体を諦めてしまったという金融機関は少なくありません。

金融AI成功パターンとは金融業界におけるAI活用の基本パターン(本の中では上級編として追加5つのパターンも紹介)を網羅し、各パターンに必要なノウハウを実際にすでにその基本パターンを実現している金融機関の実例と併せてまとめたものとなっています。基本パターン単体においても金融機関でのAI活用を始める上でとても効果的な事例となっています。基本パターンを習得できれば、一見複雑なAI活用も一つ一つのパターンに落とし込むことができ、パターンを組み替えることによって新たな金融AI活用を見出すことができます。注意点として、今回出版する金融AI成功パターンでは、AutoML利用を前提に、プログラミング知識や統計的な知識習得を省略しながら、いかに金融業界の実ビジネスで効果的なAIを構築できるかのパターン実現方法をまとめたものとなっています。機械学習そのものがわからないという金融機関におかれましては、ぜひ弊社(AutoML・MLOpsツール及びデータサイエンティスト育成プログラムを提供)までお声がけいただくかデータサイエンティストの採用や育成をまずは行なっていただければと思います。

金融AI成功パターンの基本編

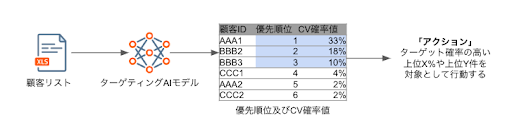

ターゲティングAI

営業推進からマーケティング領域で頻繁に見られるパターンです。業種ごとに見ても金融機関で営業とマーケティング両方を持たないケースは稀なので、必ず一つはターゲティングテーマを行なっているかと思います。事例も多い代わりに、その最小単位が分かりづらくなるケースが多いので、今回の金融AI成功パターンでは最小単位の考え方から重要となるターゲットの定義や具体的な金融機関の保有するデータについても紹介しています。

難易度も低いなかで、商材やサービスごとおよびイベントごとに作成することができるので、その出番はとても多くあります。また利用する特徴量はターゲティングAI同士で一定使い回すことができるので一つ作ると二つ目の構築工数は大幅に短縮されます。

ターゲティングAI

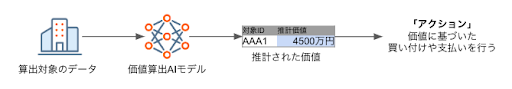

価値算出AI

金融機関では、不動産、保険金支払額など一見価格が決まっているようで、一定の不確定要素を持っているものが多々存在します。専門家の判断によって一定の価値が見込まれると判断され取引が行われるケースが多いですが、データが十分に揃っていれば専門家の判断や市場の結果を学習データとして利用し、不確定な価値を算出するAIが構築可能です。ポイントとしては、単純に未来の価格を当てるだけでなく、その時点の不透明な価格を推計するということに利用することも可能です。

単純な精度面での効果だけでなく、リアルタイム査定を行えるようになるなど従来の顧客体験を大きく変革させる効果も見込まれるパターンです。

価値算出AI

需要予測AI

金融とは元々物理的な物々交換から解き放たれるために存在するものであり、仕入や供給が直接ビジネスに関わる流通・小売業などに比べると忘れられがちなテーマとなります。ただ取引量予測や預金額の予測をもとに運用金額を決めるといった金融機関らしいテーマだけでなく、リースのように物理的なものを扱う分野や、コールセンターの需要予測などオペレーション周りでの需要予測は重要となります。

需要予測はどうしても金融業界と紐づくことが弱いことから学び漏れている現役の金融データサイエンティストも多いかと思いますので、まだ実践経験がないという方はぜひこの機会にキャッチアップしていただければと思います。

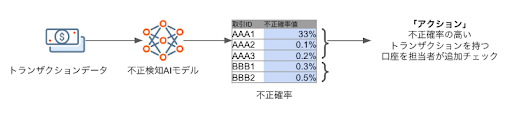

不正検知AI

残念ながら世の中の犯罪がある日突然なくなることはなく、犯罪行為が直接金銭と結びつく金融機関においては不正検知でのAI活用は必須であり、すでに先行している金融機関では基本パターンとして確立しています。今回の金融AI成功パターンでは不正検知の手法を丸々開示して不正を行う人が回避する手助けを行うものではなく、基本となる構築方法を紹介しています。不正を働く人は古い手法の穴を熟知しており、守備が弱いところを積極的に狙っています。そしてこれは国レベルで狙われている話なので、今回の金融AI成功パターンを習得していただくことによって日本全体の金融システムの高度化を図れればと考えております。

不正検知AI

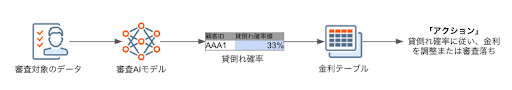

審査AI

銀行における融資、カード入会審査や保険の引受など審査業務は金融機関において重要かつ独特な業務です。ターゲティングは性質的に営業やマーケティング中心で行われるということで、金融機関非経験者のデータサイエンティストでも簡単にイメージがつくかと思いますが、審査業務というものは金融機関外の人には馴染み深くないものかと思います。今回の金融AI成功パターンでは、実例と合わせてすでにどういう形で審査AIが世の中で実現されているのかイメージできるようになるかと思います。

審査AI

テキスト分類AI

金融機関では膨大な書類や応対のやりとりがデータ化されています。金融機関内の情報だけでなくニュースや経済レポートなど世の中の動きに大きく影響を受ける業務も多くあります。例えば情勢が不安定になるとその国と関連したマネーロンダリングが増えたり、大統領選や政府のコメント一つでその国の成長性への認識が変わり運用への影響が出ます。日々膨大な情報が生まれる中、人手で全てのテキストを読み切ることは不可能な領域になっており、自然言語処理は業務継続においても重要となります。また運用などにおいてはその金融機関の競争力原資につながる部分でもあり、サードパーティーが一律につけたカテゴリでは意味をなさないことが多く、独自に強化していく必要がある分野とも考えられます。

画像認識AI

画像認識というと物体認識や物体識別など自動運転や設備の自動化で必須のテーマであり、製造業の方が圧倒的に事例が多い分野となっております。ただ金融にも画像認識が必要な一大テーマがあり、それがAIーOCRの分野となります。現在の金融機関にはまだまだ紙の文書が多く、紙の文書を突破した後には、pdf化しただけで構造化されていない電子文書の山が存在します。将来的にはペーパーレス化の推進によってこのテーマの重要度は下がる(世の中のためにも下がってほしい)可能性が高いですが、今現在まだまだホットなテーマの一つとなっています。

本書の次に目指すこと

上記で概要に触れた7つの基本の金融AI成功パターンと5つの上級編を今回書籍にまとめることができましたので、ぜひこれから金融機関でAI構築に携わる人には手にとっていただければと思います。今後は金融AI成功パターンの組み合わせからどんなことが実現できるのかという部分や、すでに本書でも上級編で取り上げられている機械学習手法外のデータ活用アプローチも出てきていますので、そこでの事例紹介、活用方法からは少し離れて、組織構築・人材育成・ガバナンスという実現するための体勢についても発信できればと考えております。本を既に手に入れたという方がいらっしゃればコメントやアドバイスなど協会や私までご連絡いただけますと幸いです。

執筆者について

小川 幹雄

DataRobot Japan

DataRobot Japan 3番目のメンバーとして参加。現在は、金融業界を担当するディレクター兼リードデータサイエンティストとして、金融機関のお客様での AI 導入支援から CoE 構築の支援を行いながら、イベント、大学機関、金融庁、経産省などでの講演を多数実施。初期はインフラからプロダクトマネジメント業、パートナリング業まで DataRobot のあらゆる業務を担当。前職はデータマネジメント系の外資ベンダーで分析ソリューション・ビッグデータ全般を担当。

小川 幹雄 についてもっとくわしく